ROEは、経営の効率性を測定する財務指標です。

また株主が求める要求収益率(=期待収益率)を表しています。

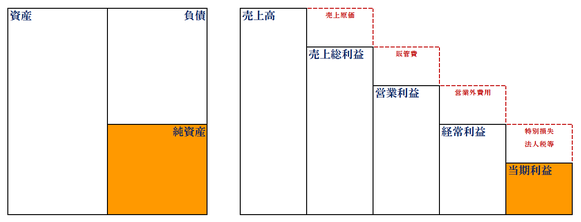

ROE(自己資本利益率/単位:%)

=当期利益÷純資産

=EPS÷BPS

*ROEは、Return On Equity のことです。

*EPS:1株当たり純利益

*BPS:1株当たり純資産

ROEは当期純利益を純資産で除したもので、

株主の持ち分である純資産に対して、株主の取り分となる純利益をどれだけ上げたかを比率で表しています。

近年最も重視されている財務指標で、多くの上場企業がROEの改善を経営目標に掲げています。

株主が求めるROEの水準は、最低8%以上というのがグローバルなスタンダートといわれています。

(ROEとデュポンシステム)

ROEは次のように展開することができます。

これをデュポンシステム(デュポン分析)といいます。

米国のデュポンがはじめてこれを経営分析の指標として利用したからです。

ROE

=純利益/純資産

=(純利益/売上高)×(売上高/総資産)×(総資産/純資産)

ここで第1項の(純利益/売上高)は、売上高純利益率(単位:%)です。

第2項の(売上高/総資産)は、総資産回転率(単位:回)です。

第3項の(総資産/純資産)は、自己資本比率(単位:%)の逆数です。

デュポンシステムから、ROE向上には、

第1に売上高純利益率を上げるか、

第2に総資産回転率を上げるか、

第3に自己資本比率を下げるか、

が必要であると分かります。

1番目、2番目は企業の経営努力に関わる課題ですが、3番目については経営者の判断で財務的に操作できてしまう面があります。

すなわち資本政策として、

①負債を増やすか、

②自社株買い*を行って消却するか、

によって自己資本比率を引き下げ、見かけ上ROEを改善させることが可能です。

(*自社株買いの評価については、後述)

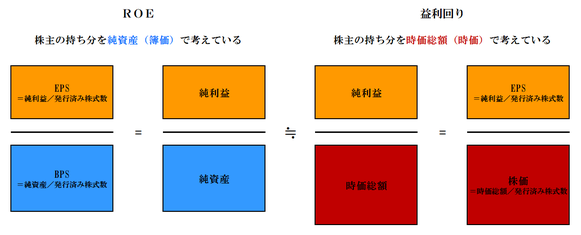

(ROEと益利回り)

ROEは、益利回りと同様に、投資家が企業に求める要求収益率(=期待収益率)でもあります。

ROEは純資産(簿価ベースの純資産)と純利益の比較です。

益利回りは時価総額(時価ベースの純資産)と純利益の比較です。

ROE=EPS/BPS=純利益/純資産

益利回り=EPS/株価=純利益/時価総額

(ROEとPER)

益利回りは、PERの逆数です。

PER=株価/EPS

益利回り=EPS/株価=1/PER

前述のようにROEも益利回りも、投資家の要求収益率(=期待収益率)と考えることができますから

ROE≒益利回り=1/PER

と書き換えることができます。

この式からROEとPERの関係を導き出すことができます。

例えばPERが12.5倍の株式は、

ROE=1/12.5=8% を期待されています。

またPERが5.0倍の株式は、

ROE=1/5.0=20% を期待されています。

逆にPERが50.0倍の株式は、

ROE=1/50.0=2% を期待されています。

逆に言えば、

ある株式のPERが5倍ということはおそらく、

その企業は成長力が低いので(ROEの向上が見込めないので)、せめて期待収益率20%が確保できる水準でなければ投資できない、と市場は評価しています。

またある株式のPERが50倍ということはおそらく、

その企業は成長力が高いので(ROEも向上してゆくので)、当面は期待収益率2%でも許容できる、と市場は評価しています。

(*自社株買いの評価について)

MM理論(モディリアニ・ミラー理論)は、

完全資本市場の下での配当政策について、

配当と自社株買いは完全に同じ

両方とも企業価値には影響を与えない

ということを示しています。

したがって理論的には自社株買いが株価に影響することはありません。

会計上は、自社株買いを行う時が、

株価 > 1株当たり純資産 であれば、1株当たり純資産が減少

株価 < 1株当たり純資産 であれば、1株当たり純資産が増加

ということになります。

実際の市場では、自社株買いによって

発行済み株式の減少➝1株当たり価値の向上

発行済み株式の減少➝株式需給の改善

との見方から株価が上昇するケースが多く見られます。

また経営者が、今の株価は割安であると判断している、と市場が受け取るので、株価の上昇につながる面があります(アナウンスメント効果)。